PR 更新日 : 2025.01.04

レイクの審査は甘い?審査時間やお借入れ診断について

お笑い芸人の千鳥がCMを担当していて有名なレイクは、SBI新生銀行グループである新生フィナンシャル株式会社が提供するローンブランドです。カードローンの申し込みや契約手続きをウェブ上で完結できる「WEB完結」のサービスを、消費者金融業界で初めて導入しました。

この記事では、選べる無利息期間のサービスが特徴的で、収入が年金だけでも申し込めるレイクの、審査の難易度や時間、流れなどを解説します。

レイク

| 会社名 | 新生フィナンシャル株式会社 |

|---|---|

| 住所 | 東京都千代田区外神田三丁目12番8号 |

| 電話番号 | 0120-090-909 |

| 貸金業者 登録番号 |

関東財務局長(10) 第01024号 |

| 金利(年利) | 4.5%~18.0% |

|---|---|

| 借入限度額 | 500万円 |

| 最低借入額 | 1,000円 |

| 最小借入単位 | 1,000円単位 |

| 提携ATM | 三井住友銀行・セブン銀行・E-net・ローソン銀行など |

| 主な借入対象 | 社会人・アルバイト・パート・大学生・専門学校生など |

| 審査時間 | 最短25分 |

| 営業時間 | 平日:9時~21時 土日祝日:9時~19時 |

| スマホアプリ | レイクアプリ |

| 申込方法 | インターネット・店舗・電話 |

| 土日祝日 | 対応 |

| 無人契約機 | 対応 |

| 郵送物なし | Web完結 |

| 在籍確認の電話 | 原則なし |

| カードレス | 対応 | 担保・連帯保証人 | 不要 |

| 遅延損害金(年率) | 20.0% |

| 返済期間 | 最長5年 |

| 返済回数 | 最大60回 |

| 返済方式 | 残高スライドリボルビング方式・元利定額リボルビング方式 |

レイクの審査は甘い?

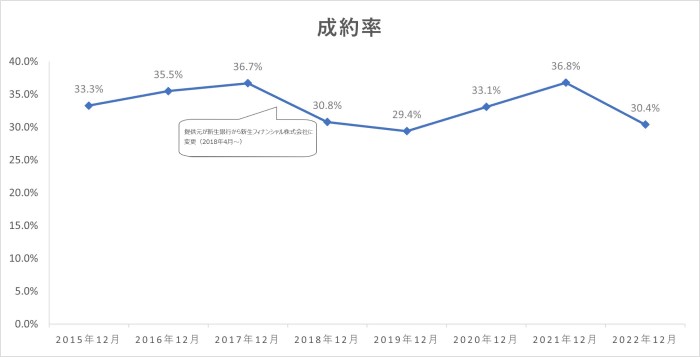

レイクは2018年4月に、運営元が新生銀行から新生フィナンシャル株式会社(SBI新生銀行グループ)に変わっています。インターネット上では「運営元が変わって利益をあげたいタイミングだから審査は厳しくないのでは?」という情報も見られますが、レイクの審査は甘くはありません。

新生フィナンシャル株式会社(SBI新生銀行グループ)が発表しているレイクの新規成約率は、2023年6月時点で26.6%でした。7割程度の方が成約に至っていないことから、レイクの審査は誰でも通るほど甘いものではないことがうかがえます。

| 年月 | 新規貸付率 |

|---|---|

| 2023年6月 | 26.6% |

| 2023年3月 | 26.4% |

| 2022年12月 | 30.4% |

| 2022年9月 | 32.6% |

| 2022年6月 | 34.9% |

| 2022年3月 | 36.1% |

| 2021年12月 | 36.8% |

| 2021年9月 | 35.2% |

※参照元:SBI新生銀行「四半期データブック2023年6月末」

レイクの審査は難化している可能性もある

過去からの成約率の変化を踏まえると、レイクは運営元が変わる以前と比べると審査が難化している可能性も考えられます。成約率を見ると、運営元の変更後は変更前と比べて、ほぼ横ばい~やや低下傾向であることが分かります。

※参照元:SBI新生銀行「四半期データブック」

成約率の低下は、申し込んでも契約できなかった人が増えていることを示しています。その原因として、契約までの過程で必ず行われる審査が難しくなった可能性が考えられます。

レイクのお借入れ診断

レイクの「お借入れ診断」では、年代・年収・雇用形態・他社借入金額の4項目を入力することで、審査合否の目安をオンライン上ですぐに確認できます。

お借入れ診断の結果は下記の3通りあります。

・「お借入れが検討可能です」この場合は検討可能なお借入れ額も同時に表示されます。

・「ご入力の情報では、お借入れ可能か判断できませんでした」

・「大変申し訳ございません。当社規定によりお借入れができません」

○「お借入れが検討可能です」の診断結果が出た例

- 20歳代 年収200万円 パート・アルバイト 他社借入状況0万円

(検討可能なお借入金額 〜50万円) - 30歳代 年収300万円 自営業 他社借入状況30万円

(検討可能なお借入金額 〜50万円) - 40歳代 年収350万円 会社員 他社借入状況50万円

(検討可能なお借入金額 〜50万円)

○「お借入可能か判断できませんでした」の診断結果が出た例

- 20歳 年収100万円 パート・アルバイト 他社借入状況33万円

- 30歳代 年収290万円 会社員 他社借入状況96万円

- 40歳代 年収1,000万円 自営業 他社借入状況333万円

○「大変申し訳ございません。当社規定によりお借入れができません」の診断結果が出た例

- 20歳 年収300万円 会社員 他社借入状況100万円

- 30歳代 年収450万円 派遣社員 他社借入状況150万円

- 40歳代 年収600万円 自営業 他社借入状況200万円

なお、レイクのお借入診断は簡易的な診断のため、診断結果の通りに審査が進むわけではありません。

レイクの審査時間は最短25分ほど・土日祝日も審査あり

レイクでは、最短25分で審査が完了します。審査の回答時間は、土日祝日を含めて「午前8時10分~午後9時50分(第3日曜日のみ午前8時10分~午後7時)」です。午後9時までに(日曜日は午後6時までに)契約の手続きまで完了すれば、その日のうちに借入できます。

申し込み時間や混雑状況、審査状況によっては、審査に1時間以上かかる場合もあります。その日のうちに借入をしたい場合は特に、できるだけ早い時間に申し込みをしましょう。

なお、申し込みについては、インターネット(Webかスマホアプリ)からなら24時間365日いつでも行えます。

審査結果の連絡はメールまたは電話

レイクの審査結果は、メールもしくは電話で連絡があります。なかなか審査結果の連絡がこない場合は、レイク公式サイトの「審査状況のご確認」ページで「名前、生年月日、電話番号」を入力することによって、審査状況を確認できます。フリーダイヤル 0120-09-09-09(平日午前9時〜午後9時。第3日曜日のみ午前9時~午後7時)でも審査状況を確認可能です。

| 原因 | 申込者側できる対策 |

|---|---|

| メール指定受信によりメールが受け取れていない | 申込前に以下を受信できるよう設定する @shinseifinancial.co.jp |

| 迷惑メールに振り分けられている | 申込後に迷惑メールも確認する |

| 必要書類の提出ができていない | 書類提出後に確認のメールが届かなかった場合にはフリーコールに確認する |

レイクの申し込み条件

レイクの申し込み条件は「満20歳以上70歳以下の方・安定した収入のある方・日本国内に居住している方」です。

上記条件にあてはまれば、派遣社員・自営業者(個人事業主)も申し込めます。

年金受給者の方で、収入が年金のみの場合でもお申込いただけます。

また、外国人の方でも日本の永住権をお持ちであれば申し込みができます。

総量規制について

借入れには総量規制が適用されるため、借入額は原則年収の1/3までと決まっています。そのため他社借入総額額を含めて、年収の1/3を超える借入はできません。

レイクの口コミ

レイクを利用した人の口コミを紹介します。口コミでは、15秒で仮審査の結果が分かり融資までの時間が短いこと、選べる無利息期間に評価を得ています。一方、最低返済額が低いことから元金がなかなか減らないことに対してはネガティブな声が見られました。

良い口コミ

-

22歳 /女性/長期アルバイト

レイクに申し込んだのですが、Web画面で15秒で仮審査に通過したことがわかってホッとしました。申し込みから融資までは1時間ほどで、その日のうちに契約できたので助かりました。

-

58歳 /男性/会社員

はじめての借入で利息が不安だったけれど、Web申込みで最初の60日間は利息がゼロになりました。レイクを選んでよかったです。

悪い口コミ

-

48歳 /女性/契約社員

レイクは最低返済額が低いから家計にひびかない程度の額の返済で済んで良かったのですが、元金がなかなか減らないので返済期間が長くなり、気持ちがやや落ち着かなかったです。

-

38歳 /男性/自営業

完済してホッとしていたところに、増額をしないかという電話がレイクからかかってきて、すこし嫌な気持ちになりました。

レイクへの申し込み方法

レイクへの申し込み方法はインターネット(Webサイト・スマホアプリ)、自動契約機、電話を選べます。

| 申込方法 | 来店 | 申込時間 |

|---|---|---|

| インターネット | 不要 | 24時間 |

| 自動契約機 | 必要 | 9:00~21:00 |

| 電話 | 不要 | 9:00~21:00 |

「Web完結」ならWebのみで申込〜返済が可能

レイクでは、申し込みから返済までをWeb上だけで完結できます。Web完結には下記のような特徴があります。

【Web完結の特徴】

- 24時間365日いつでも申し込みができる

- 来店不要

- 重要書類はWebで発行

- カードレスでの借入と返済ができる

- 周囲の人にカードローン利用を気付かれにくい

Web完結でレイクを利用するには、Webで申し込んで、カード発行はしないで、口座振込での借入を選択します。Web完結で申し込みをしても、現金が必要な場合には、スマホアプリを使ってセブン銀行ATMから現金の借入を行えます。

レイクに提出する書類

どの申し込み方法でも、本人確認書類の提出が必要です。また、レイクでの契約が50万円を超える方、他社を含めた借入総額が100万円を超える方については、収入証明書の提出も必要となります。

【本人確認書類※】

- 運転免許証

- マイナンバーカード

- パスポート

- 特別永住者証明書

- 在留カード

- 健康保険証

※提出方法によって使用可能な書類種類、提出点数は異なります。

※書類に記載された住所が現住所と異なる場合や、自動契約機でご契約時に健康保険証をご用意される場合、Web契約(郵送あり)での契約時に本人確認書類を2点用意できない場合は、公共料金の領収書など、現住所の記載がある書類の提出が追加で必要です。

【収入証明書(いずれか1点)】

- 源泉徴収票

- 給与明細書(直近2ヶ月分)※

- 住民税決定通知書/納税通知書

- 所得証明書

- 確定申告書

※賞与がある場合、直近1年分の賞与明細書も必要です

※参照元:「お申込みに必要な書類」

レイクへの申し込み〜借入の流れ

レイクへの申し込み〜返済は、どの申込方法でも、基本的には下記のような流れで進みます。

- 申し込み

- 本人確認書類などの必要書類の提出

- 審査

- 審査結果の通知および契約内容の確認

- 契約(カードを受け取る場合は無人店舗(無人契約ルーム)での受取もしくは郵送での受取を選択)

- 借入(口座への送金もしくはATMからの引き出し)

レイクからの借入方法

契約手続き後、審査で決定した利用限度額の範囲内で、借入が可能になります。レイクからの借入方法は以下の通りです。

| 借入方法 | 手続き方法 | 手数料 | カードの要不要 |

|---|---|---|---|

| 振込 | インターネット | 無料 | 不要 |

| スマホアプリ | セブン銀行ATM | 1万円までは110円(税込)、1万円以上は220円(税込) | 不要 |

| SBI新生銀行カードローンATM | 無人店舗 | 無料 | 必要 |

| 提携先ATM |

コンビニ 地方銀行 など |

1万円までは110円(税込)、1万円以上は220円(税込) | 必要 |

カードを発行済みであれば、すべての方法を選択できます。

なおスマホアプリ1回あたりの借入上限金額は、10万円までです。

レイクへの返済方法

レイクには、下記の返済方法があります。

| 返済方法 | 自宅での手続き | 手数料 | カードの要不要 |

|---|---|---|---|

| 口座振替(自動引落) |

〇 ※事前に口座の登録が必要 |

無料 | 不要 |

| インターネット | 〇 | 無料 | 不要 |

|

スマホATM取引 ※セブン銀行ATMのみ |

× | 1万円以下は110円(税込)、1万円以上は220円(税込) | 不要 |

|

提携ATM取引 ※全ての提携ATM |

× |

SBI新生銀行カードローンATMのみ手数料無料 他は、1万円以下は110円(税込)、1万円以上は220円(税込) |

必要 |

| 銀行振込 | × | 金融機関が定める所定の手数料 | 不要 |

※参照元:「ご返済方法」

口座振替にすると返済が自動的に行われるため返済し忘れを防げます。インターネットバンキングを使うと自宅で返済の手続きが行えます。

ATMから返済する場合、カードの有無によって利用できるATMが異なります。カードがある場合はいずれのATMでも返済可能であり、SBI新生銀行カードローンATMなら手数料は無料です。カードがない場合はスマホアプリを利用して、セブン銀行ATMでの返済となります。

レイクの返済周期・返済期日

レイクの返済周期は「毎月1回(約定日制)」です。

自分の都合にあわせて、毎月一定の返済日を指定できます。毎月の返済日を返済期日として、返済日を含む14日間の返済期間中に入金が必要です。口座振替を利用する場合は、毎月の引き落とし指定日は6日または27日となります。

レイクへの返済回数・返済期間

| 最終借入後残高 | 返済金額の割合 | 返済回数・返済期間 |

|---|---|---|

| ー | ー | 最大60回・最長5年 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。 |

※参照元:「商品概要(貸付条件)」

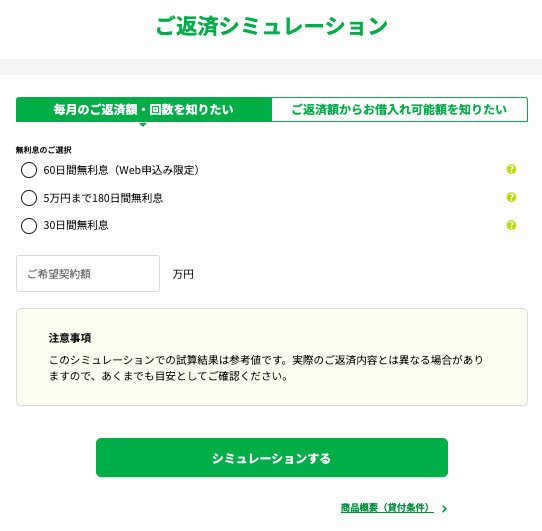

レイクの返済シミュレーション

レイク公式サイトの「ご返済シミュレーション」ページでは、返済金額と返済期間のシミュレーションができます。借入額・選択した選べる無利息期間・毎月の返済金額を入力することで、返済金額や返済期間を算出できます。返済計画を具体化するためにも返済シミュレーションを利用しましょう。

※参照元:レイク公式サイト「ご返済シミュレーション」

レイクの無利息期間

レイクは、初回契約日の翌日から開始となる「選べる無利息」期間を提供しています。下記表のいずれかから選択となります。なお、無利息期間の併用はできません。

| 無利息期間の種類 | 利用条件 |

|---|---|

| 借入額のうち5万円まで初回契約の翌日から180日間 | ・Webまたは自動契約機、電話での申し込みで、利用限度額(契約額)が1万円〜200万円までの場合に適用可能 |

| 初回契約の翌日から60日間 | ・Webからの申し込みで、契約額が1万円〜200万円の場合に適用可能 |

| 初回契約の翌日から30日間 |

・Webからの申し込みで、契約額が200万円を超えた場合に適用可能 ・自動契約機または電話での申し込みの場合に適用可能 |

無利息期間は、初回契約日の翌日から、選んだ期日内の選んだ限度額内であれば、何回借入をしても利息はかかりません。無利息期間が始まるのは初回契約日の翌日からです。初回借入日の翌日ではないため注意しましょう。

選べる無利息を利用するための条件は下記です。

【選べる無利息を利用するための条件】

- レイクでの契約が初めての方

なお、無利息期間終了の翌日からは通常金利 年4.5%~18.0%が適用されます。

レイクの増額申請

レイクでは、契約後に増額申請をして審査に通れば、極度額を引き上げられます※。インターネットなどで増額申請が可能です。増額申請はいつでもでき、回答は数時間〜数日かかる可能性があります。収入証明書の提出が必要な場合があります。

【増額申請をする方法】

- レイク公式サイト

- スマホアプリ

※増額申請時に、借入総額(他社含)を再確認した上で、収入の3分の1までは増額申請が可能です。申込内容によっては限度額が変わらない場合もあると想定しておきましょう。

レイクの無人契約機ではカードをその場で発行できる

レイクでは、全国各地に設置されたSBI新生銀行カードローンの無人契約機を使って、申し込みからカード発行までの手続きを一気に行えます※。カードや契約書を発行できるため基本的に郵便物をなしにでき、併設されたSBI新生銀行カードローンATMからすぐに借入可能です。必要であればインターフォンを通じてその場でオペレーターに相談しながら手続きを進められます。

【無人契約機でできること】

- 申し込み

- 必要書類の提出

- 契約

- カード発行

- 契約極度額の増額申し込み

※借入・返済は、併設のSBI新生銀行カードローンATMにて行えます。ATMの併設がない場合もあるため事前にレイク公式サイトで確認しましょう。

無人契約機で申し込んで審査が行われている間は無人契約機の前で待機が必要です。申し込み〜カード発行で最低でも1時間以上はかかる前提、かつ、先客がいて待ち時間が発生することも考慮して、時間に余裕を持って出かけましょう。

カード発行をしたい方でインターネットを使える方は、インターネットで申し込みから契約までを行ってから無人契約機に行くと、無人契約機前での時間を短縮できます。

無人契約機の設置場所、営業時間はレイク公式サイトにてご確認ください。

※無人契約機での申し込みの場合、無利息期間は30日です。60日の無利息期間を希望される場合はwebでの申し込みが必要です。

レイクのスマホアプリ

| 詳細 | |

|---|---|

| アプリ名 | レイクアプリ |

| アプリ使用料金 | 無料 |

| 対象年齢 | 満20歳〜満70歳 |

| 対象オペレーションシステム | iOS 12.0以上・Android9以上 ※バージョン 4.7.1のアプリの場合 ※最新版OSでのご利用を推奨します ※端末固有の事象や環境によって動作等に一部制約が生じる場合があります |

レイクの公式スマホアプリ「レイクアプリ」では、申込手続きから借入・返済まで、さまざまな機能を利用できます。

【スマホアプリで利用できる手続きや機能】

- 借入診断

- 申し込みの手続き

- 審査状況の確認

- 必要書類の提出

- 利用状況の確認

- 返済日の変更や増額審査の申し込みなどの各種手続き

- 借入・返済(スマホATM取引・振込キャッシング ・インターネット返済)

- 返済期日のお知らせ機能

- 店舗・ATM検索

- 返済シミュレーション

アプリはApp StoreやGooglePlayから無料でダウンロードできます。

本人確認書類の提出はスマホアプリが便利

レイクへの本人確認書類の提出時に、運転免許証とスマートフォンをお持ちの場合は「スマート本人確認」を利用できます。「スマート本人確認」は、スマートフォンで運転免許証と顔写真を撮影してアップロードするだけで、本人確認書類の提出を完了できるサービスです。書類のコピーを取ったり郵送したりする手間が省けるうえ、書類を送ってから届くまでのタイムラグもないため、その分手続きが早く進みます。

SBI新生銀行カードローンATMを手数料無料で使える

レイクでは、SBI新生銀行カードローンATMからの借入・返済は、手数料がいつでも無料です。SBI新生銀行カードローンATMの設置場所は、レイクの公式サイトから検索できます。

なお、派遣社員の方でお勤め先が登録のみ・短期派遣などの場合は申し込めないことがあります。また、休職などの事情により、申込時に給与所得がない場合は申し込みができません。